生鲜|便利店的新故事( 二 )

叠加年轻人在较高的生活成本下,更易被便利店价格较低的餐饮类及其他品类的商品吸引,偏好在营业时间更长的便利店消费,且便利店的购物形态也足以契合快节奏的生活,因而便利店行业在日本十分发达。

02、便利店行业在中国的发展2020年中国65岁及以上人口达到1.9亿,占总人口的比重为13.5%。单身人口数量达到2.2亿,新生儿数量断崖式下跌,家庭平均人口为2.62人,比2010年的3.10人减少了0.48人,已跌破“三口之家”的数量底线。

现阶段,无论是老龄化、少子化、家庭规模小型化,还是单身人口比例提升的现象都已在中国出现,孕育便利店的行业环境正在走向成熟。

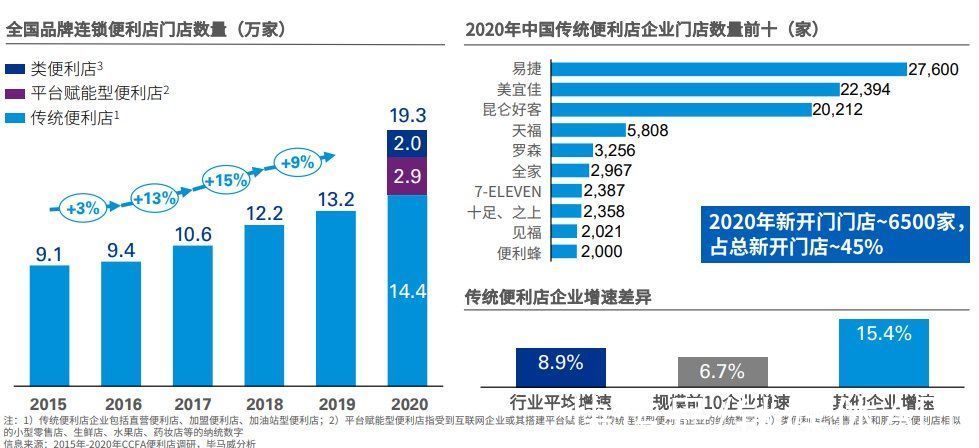

从1992年7-11率先进入中国市场,2005 年起外资便利店大举涌向中国,到2019年底,中国品牌连锁便利店门店数量达到13.2万家,连锁化率达到23.56%。

文章插图

图片来源于毕马威

2020年即便是在疫情的影响下,以及受线上冲击实体零售增速普遍较低的情况中,国内便利店行业依然保持着高速增长,全国品牌连锁便利店门店总数突破19万家,销售额2961亿元。

门店数量最多的易捷达到27600多家,美宜佳、昆仑好客位居其后,分别达到22394家与20212家。日系便利店罗森、全家、7-ELEVEN门店数都在2000家及以上,但区域为王的特征十分明显。

如日系三巨头虽不断向二三线城市试探,目前仍然主要聚集在北上广深。

美宜佳95%的门店位于广东,并占据广东65%的市场份额。

红旗则始终盘踞于四川,92.3%的门店都集中在成都市,并占有成都超过50%的市场份额。

除却便利店顶流,部分名气不甚响亮的品牌在区域市场也有着极强的影响力。如在1300万人口的西安,最为知名的是当地品牌每一天与唐久便利,门店数量分别达到了800余家、160余家。

这种现象在地域广袤的中国普遍存在,如福建有见福、安徽有壹度便利、江西有乐豆家、河南有悦来悦喜、吉林有欧亚、广西有利客隆、内蒙古有利客、山东有新星……

在三四线城市以及县城则以传统便利店居多,并呈现出店铺数量相对较少,布局极为分散的特征。低线城市的消费升级仍在继续,消费市场的地理分层对各地域便利店来说机遇与挑战并存——产品、服务质量向一二线城市靠近的同时,保障品牌盈利能力至关重要。

事实上,中国便利店发展虽如火如荼,但盈利能力普遍不佳。即便是“老三王”,进入中国后也出现了出水土不服。

2019 年中国便利店零售额占社会零售总额比重仅0.6%;平均日销水平为5297元,仅为日本便利店1/7,日资便利店在中国平均日销水平约为 1.5 ——2 万,同样低于其在日本的表现。

究其原因,一方面在于国内多样化的购物场所、发达的外卖行业以及社区团购行业的低价扩张对便利店具有一定的分流作用,便利店客流相对较少。

另一方面则在于国内各品牌便利店数量少,规模相对较小,市场议价能力弱,跨区域性的采购成本较高,除去人力与房租成本,盈利空间有限。

03、便利店行业的新故事便利店也在寻找新的出路。

1、扩充货品种类

早在2019年,红旗连锁就引入永辉超市作为战略投资者,借助后者生鲜供应链,在门店提供性价比较高的生鲜产品,用以引流。

6:00-10:00,18:00-22:00是生鲜产品最主要的消费时段,也是便利店一天当中贡献收入的两个重要时段。虽然相对休闲食品、日用商品,生鲜商品具有费用率高、毛利率低的缺陷,但若在供应链上费用控制得当,依然可以带动门店利润实现更好的增长。

推荐阅读

- 黑客|最担心的事还是发生了 19岁黑客远程破解逾25台特斯拉

- 亚马逊|告别“好评返现”,商家侧的“晒单有礼”还有意义吗

- 上门|快递上门的“蜀道难”

- 猫腻|拼多多的商品这么便宜,都是山寨、假货吗?看完才发现其中猫腻!

- 劳动者|这些工作将实行“职称制”!官方发通知,新的“香饽饽”行业来了

- 斐乐公司|网购平台销售数据可作为确定赔偿数额的依据

- 安全风险|苹果将出席白宫会议讨论开源软件的安全风险问题

- 蚂蚁集团|数字人民币:支付巨头的大考,平台的机会

- 黄莎莎|绿韵碧波庭:女性群体的“中年危机”不应被忽视

- 变现|微信红包封面背后的“怪圈”生意